Na wstępie, zapraszamy do zapoznania się z poprzednimi artykułami dotyczącymi IP BOX – TUTAJ (część 1) i TUTAJ (część 2).

Dzięki pierwszej części serii poznają Państwo podstawowe definicje w zakresie IP BOX, co jest niezwykle istotne z uwagi na fakt, że pojęciami tymi posługujemy się również w kolejnych artykułach z tej serii. W artykule „Poznaj z nami IP BOX! – cz. 2” mogą dokonać Państwo własnej, wstępnej analizy możliwości zastosowania tej preferencji w prowadzonej działalności gospodarczej.

W poniższym artykule postaramy się przybliżyć Państwu pokrótce tematykę rozliczeń związanych z IP BOX poprzez przedstawienie następujących zagadnień:

- podstawa opodatkowania,

- wskaźnik NEXUS,

- IP BOX a danina solidarnościowa,

- rozliczenie preferencji IP BOX w zeznaniu rocznym.

Podstawa opodatkowania

Zgodnie z ustawą o podatku dochodowym od osób fizycznych (oraz analogicznie – ustawą o podatku dochodowym od osób prawnych) podstawę opodatkowania stanowi suma dochodów z kwalifikowanych praw własności intelektualnej osiągniętych w roku podatkowym.

Warto jednak zaznaczyć, że wysokość tego dochodu oblicza się jako iloczyn dochodu z poszczególnych kwalifikowanych praw własności intelektualnej oraz wskaźnika NEXUS.

Wskaźnik NEXUS

NEXUS to wskaźnik, który jest niezbędnym narzędziem w przypadku stosowania preferencji IP BOX. Co istotne, w przypadku gdy podatnik w ramach prowadzonej działalności badawczo-rozwojowej prowadzi prace nad więcej niż jednym kwalifikowanym prawem własności intelektualnej to, co do zasady, wskaźnik należy wyliczyć odrębnie dla każdego z nich.

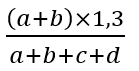

Poniżej przedstawiamy Państwu sposób obliczenia tego wskaźnika:

gdzie poszczególne litery oznaczają koszty faktycznie poniesione przez podatnika na:

a – prowadzoną bezpośrednio przez podatnika działalność badawczo-rozwojową związaną z kwalifikowanym prawem własności intelektualnej,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu niepowiązanego

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu powiązanego

d – nabycie przez podatnika kwalifikowanego prawa własności intelektualnej.

Obliczony w powyższy sposób wskaźnik nie może być wyższy od 1. Jeśli jest wyższy, należy obniżyć go do tej wartości.

Warto również wskazać, że do powyższych kosztów nie zalicza się kosztów, które nie są bezpośrednio związane z tymi prawami, np. odsetek czy opłat finansowych.

IP BOX a danina solidarnościowa

Dochody objęte preferencją IP BOX nie są uwzględniane przy ustalaniu podstawy daniny solidarnościowej. Stanowisko to potwierdza wykładnia przepisów ustaw podatkowych oraz interpretacje indywidualne wydawane przez Dyrektora Krajowej Informacji Skarbowej. Za przykład takiego rozstrzygnięcia wskazać można Interpretację Indywidualną z dnia 14.02.2020 r., wydaną przez: Dyrektora Krajowej Informacji Skarbowej, 0112-KDIL2-1.4011.110.2019.1.AMN, w której wskazano, że:

„[…] przy ustalaniu wysokości podstawy obliczenia daniny solidarnościowej do sumy dochodów podlegających opodatkowaniu daniną solidarnościową nie uwzględnia się dochodów opodatkowanych zgodnie z art. 30ca ustawy o podatku dochodowym od osób fizycznych, tj. uzyskiwanych w ramach pozarolniczej działalności gospodarczej kwalifikowanych dochodów z kwalifikowanych praw własności intelektualnej, bowiem dochody te nie zostały wymienione w treści art. 30h ww. ustawy.”

Rozliczenie preferencji IP BOX w zeznaniu rocznym

Decyzja o rozliczeniu uzyskiwanych przychodów za pomocą IP BOX nie wymaga składania dodatkowych zawiadomień czy oświadczeń do organów podatkowych.

Dochody uzyskiwane w ramach preferencji rozlicza się w zeznaniu rocznym, w szczególności z wykorzystaniem załącznika PIT/IP. Podatnicy w trakcie roku wpłacają zaliczki przy zastosowaniu „standardowej stawki podatku”, tj. odpowiednio 17/32 lub 19%. Nadpłacone zaliczki, co do zasady, zostaną jednak zwrócone do podatnika. Podatnik razem z zeznaniem rocznym może złożyć wniosek o zwrot nadpłaty podatku bądź o zaliczenie nadpłaty na poczet przyszłych zobowiązań podatkowych.

Rozliczenie preferencji IP BOX a przeciwdziałanie COVID-19

Stosownie do regulacji wynikających z ustawy o podatku dochodowym od osób fizycznych oraz z ustawy o podatku dochodowym od osób prawnych, w niektórych przypadkach podatnicy są uprawnieni do uwzględnienia 5% stawki podatku w ramach IP BOX już w trakcie roku podatkowego. Wymagane jest wówczas jednak, aby dochody te związane były z przeciwdziałaniem COVID-19.

W razie dodatkowych pytań, serdecznie zapraszamy do kontaktu.

Zachęcamy również do pozostania z nami i zapoznania się z całą serią dotyczącą IP BOX!